Prorogate le agevolazioni e detrazioni fiscali per gli interventi di efficientamento energetico, ma la sostituzione degli infissi scende al 50%

Con la legge di bilancio 2018 (legge n. 205 del 27 dicembre 2017), è stata prorogata fino al 31 dicembre 2018 la detrazione fiscale del 65% per gli interventi di efficientamento energetico.

Il nuovo Ecobonus 2018, riconfermato dal Governo italiano a fine dello scorso anno, porta con sé delle modifiche, anche sostanziali, alla normativa con il fine di ampliare la platea dei soggetti beneficiari e degli interventi agevolabili.

Questo incentivo, ormai presente da qualche anno nel panorama nazionale, è di fatto un’agevolazione fiscale prevista per i contribuenti che sostengono spese per interventi di riqualificazione energetica nella propria casa, sugli edifici condominiali o sugli uffici, negozi capannoni. Tale agevolazione consiste in una detrazione dall’Irpef, se la spesa è effettuata dal contribuente privato, o dall’IRES, se impresa o società, che lo Stato riconosce quando vengono eseguiti lavori per aumentare l’efficienza energetica degli edifici già esistenti.

Fino allo scorso anno, il miglioramento termico dell’edificio (coibentazioni – pavimenti – finestre, comprensive di infissi), rientrante nelle misure di efficientamento energetico detraibili, prevedeva una detrazione pari al 65% delle spese sostenute.

Con il nuovo Ecobonus previsto fino al 31 dicembre 2018 queste spese sono ora detraibili al 50%, fino ad un tetto massimo di spesa di 60.000 euro.

A darne l’annuncio è la stessa Agenzia delle Entrate, nella sezione riguardante la Riqualificazione Energetica:

-

gli interventi su edifici esistenti, parti di edifici esistenti o unità immobiliari, riguardanti strutture opache verticali, strutture opache orizzontali (coperture e pavimenti), finestre comprensive di infissi (dal 1° gennaio 2018 per tale intervento l’agevolazione non spetta più nella misura del 65%, bensì del 50%), fino ad un valore massimo della detrazione di 60.000 euro. La condizione per fruire dell’agevolazione è che siano rispettati i requisiti di trasmittanza termica U, espressa in W/m2K, in un’apposita tabella (i valori di trasmittanza, validi dal 2008, sono stati definiti con il decreto del ministro dello Sviluppo economico dell’11 marzo 2008, così come modificato dal decreto 26 gennaio 2010). In questo gruppo rientra anche la sostituzione dei portoni d’ingresso, a condizione che si tratti di serramenti che delimitano l’involucro riscaldato dell’edificio verso l’esterno o verso locali non riscaldati e risultino rispettati gli indici di trasmittanza termica richiesti per la sostituzione delle finestre.

Al termine dei lavori di riqualificazione energetica, per poter usufruire dell’agevolazione fiscale e quindi ufficializzare la detrazione Irpef o IRES, il contribuente è chiamato a presentare una documentazione Ecobonus specifica che prevede:

-

la Certificazione Energetica dell’edificio.

Non deve essere richiesta se l’intervento di riqualificazione è consistito in infissi sul singolo alloggio, installazione di pannelli solari o caldaie, di pompe di calore o in impianti geotermici. -

La Scheda Informativa degli interventi realizzati.

In questo caso è possibile presentare la scheda semplificata compilabile. -

L’attestazione di corrispondenza dell’intervento ai requisiti indicati dalla legge.

Questo tipo di certificazione va redatta solo in caso di installazione di finestre ed infissi e/o di sostituzione dell’impianto di climatizzazione invernale. Per quest’ultimo intervento, se è inferiore a 100 kw, può essere sostituita dalla dichiarazione del produttore, mentre in caso di sostituzione dello scaldacqua, è necessaria la dichiarazione del tecnico abilitato.

La Certificazione Energetica e la Scheda Informativa devono essere spedite, esclusivamente per via telematica, all’ENEA (Agenzia Nazionale Efficienza Energetica) entro 90 giorni dalla fine dei lavori.

Inoltre, al fine di usufruire nel modo corretto delle detrazioni previste dall’Ecobonus, è necessario che i pagamenti delle spese di intervento di riqualificazione energetica da portare in detrazione siano effettuati con bonifico bancario o postale per quel che concerne i privati, mentre per le imprese non sussistono obblighi di pagamento specifici da seguire.

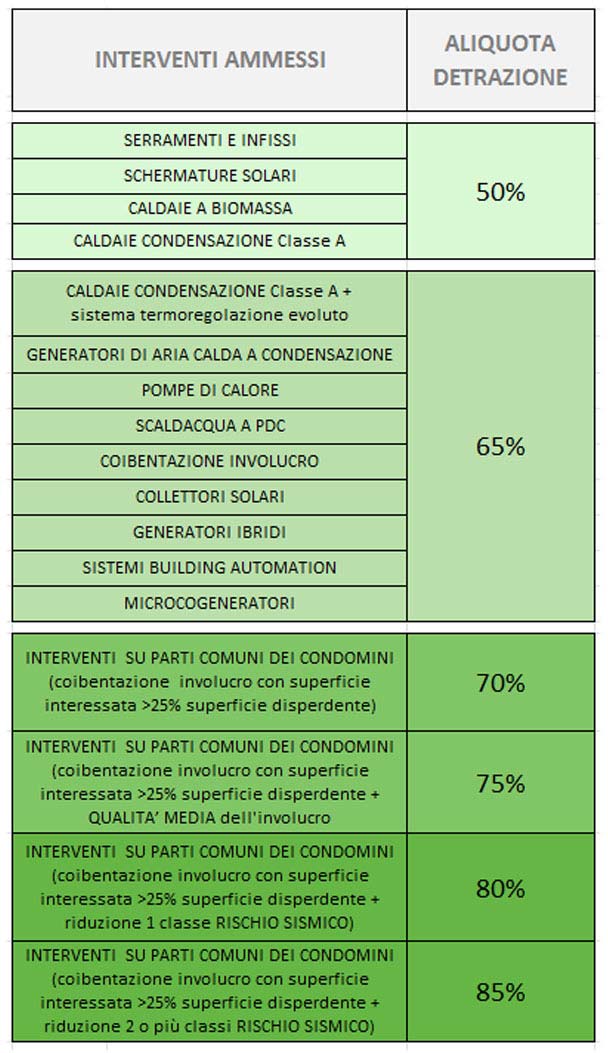

La tabella sotto riportata, pubblicata sul sito dell’ENEA, riporta sintetizzati gli interventi incentivabili e le relative aliquote previsti dalla nuova legge: